“Als je aandelen koopt van een holding die is belegd in kwaliteitsaandelen en private equity, kan je niets overkomen.” Helaas.

De recente daling van meer dan 50% van Sofina getuigt hiervan. De meest effectieve manier om elk risico op permanent verlies te vermijden, is door een longpositie in wereldwijde aandelen te combineren met het schrijven van indexopties.

Voor de crash van veel technische aandelen, was de correlatie tussen cryptocurrencies en aandelenmarkten positief. Het was een "risk on risk off" signaal. De afgelopen week zijn de aandelen gestegen terwijl cryptocurrencies blijven dalen. Als alle andere dingen gelijk blijven, is dit een bullish signaal voor wereldwijde aandelen.Elliott-golfanalyse suggereert ook dat we ons in wave 3 zouden bevinden. Deze golf wordt meestal ondersteund door fundamenten. Een inflatie die zijn top gevormd heeft bijvoorbeeld.

Rekening houdend met de prijs van onroerend goed, rente en inkomen, is onroerend goed in de hele geschiedenis nog nooit zo ontoegankelijk geweest. Met andere woorden, deze markt bevindt zich absoluut in een speculatieve bubbel. Daarnaast controleren overheden in toenemende mate de huurmarkt. Voorbeelden van nieuwe wetten in de VS, Frankrijk en China bevestigen dit. En in ons Platte Pays doen geruchten de ronde over de belastingen op huurinkomsten. Wanneer de menigte dit beseft, kan het geld uit onroerend goed naar aandelen vloeien(die zich niet in een zeepbelsituatie bevinden). Wordt vervolgd…

Het is niet alleen in Davos dat onze dappere leiders praten over “The Great Reset”. Bank of America praat er ook over in haar 'longest picture'-rapport. De Amerikaanse bank wijst in het bijzonder op bronnen van structurele inflatie: demografische achteruitgang in China, deglobalisering, opkomst van populisme, oorlogen, hongersnoden enzovoort. Tegelijkertijd hebben de schulden van de centrale banken en hun balansen nog nooit zo zwaar gewogen. En hey, de nominale rentes stijgen nauwelijks van hun laagste niveau ooit. Gevolg: extreem negatieve reële rentes zullen 80% van de bevolking verarmen. Welkom bij financiële repressie. Onze school, OrcaTraders, biedt een concrete oplossing om deze reset te doorstaan.

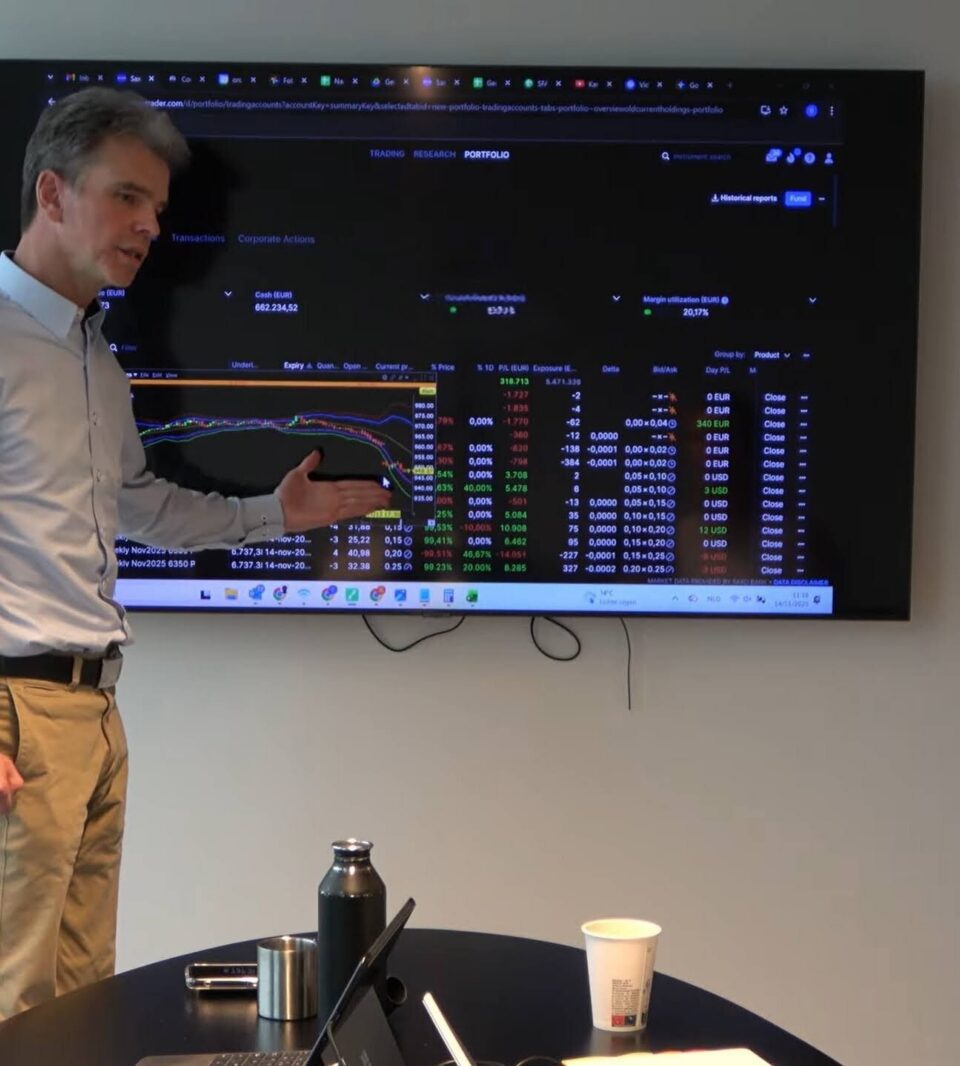

Blijkbaar koopt Buffett aandelen. Zijn geheim is om voor de lange termijn te beleggen en tegelijkertijd contant geld te hebben om te profiteren van dalingen. Bijgevolg is het noodzakelijk om aandelen van zeer goede kwaliteit aan te houden om de slapende liquide middelen te compenseren. Zijn grootste positie is momenteel Apple. Als u geen flair heeft voor aandelenselectie, kunnen indexoptiestrategieën hetzelfde resultaat bereiken: belegd zijn voor de lange termijn en toch kunnen kopen na een scherpe daling.

Lees ook

Bubbels barsten nooit alleen

U heeft het misschien gehoord: Bitcoin verloor de voorbije maand meer dan een derde van zijn “waarde” (sic). Bij OrcaTraders verkopen we enkel opties op aandelenindexen. Ja, dat klinkt wat ouderwets. Maar het werkt, net…Meer lezen

Tyfoon & trading

Bertrand zat deze week op Dondet, een klein eiland in het zuiden van Laos. Geen souvenirwinkels, geen 7-Eleven, amper elektriciteit, maar wél oprechte vriendelijkheid en een rust die je nergens anders vindt. Vrijdagnacht raasde een tyfoon…Meer lezen

Oktoberstress? De markt heeft er weinig last van

Oktober is gedaan, ‘t is Halloween. Voor wie de voorbije weken op een andere planeet zat, zetten we graag enkele momenten op een rij die beleggers behoorlijk angst aanjaagden. En belangrijker, wat leren we daaruit?10…Meer lezen