Laat ons bescheiden blijven. We zien marktcorrecties ook niet aankomen.

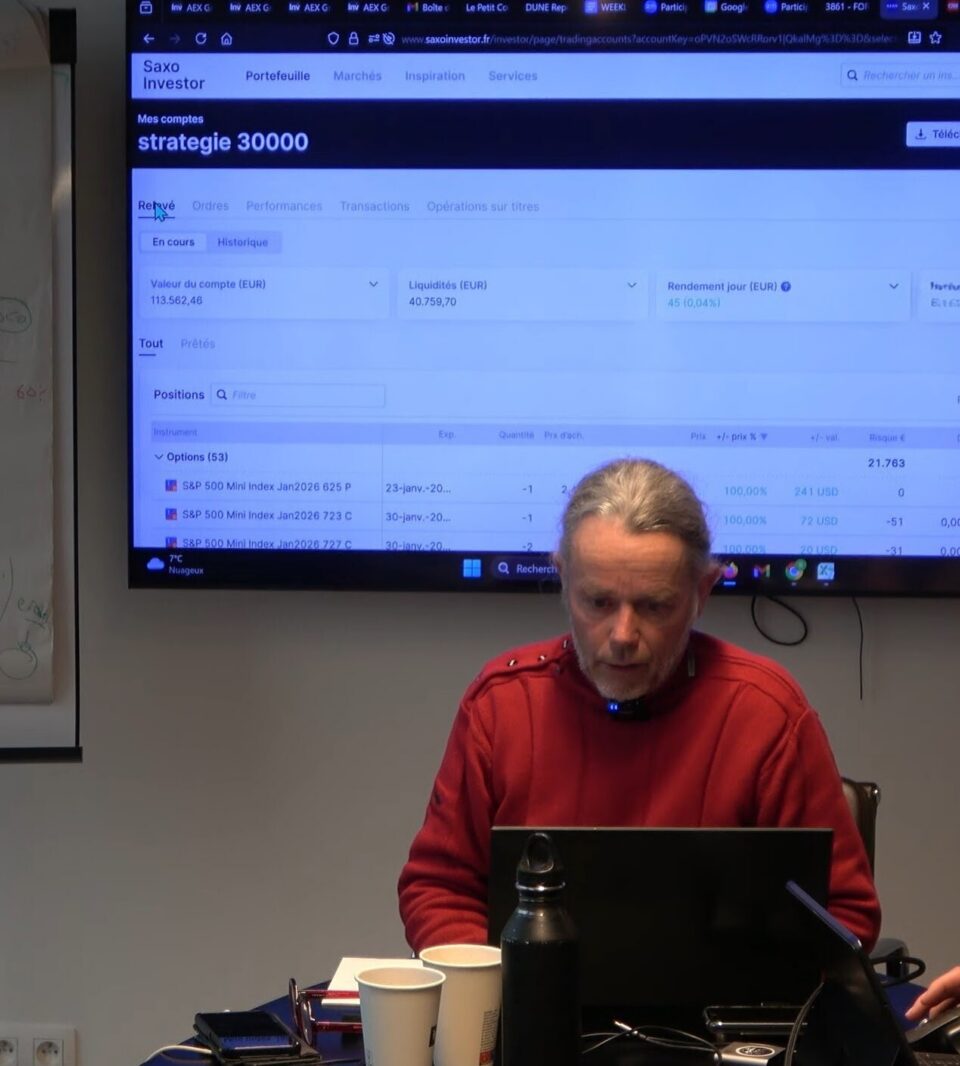

Of toch nooit helemaal zeker. Maar hoe beheer je dan een optieportefeuille? Het algemene idee is om de marktblootstelling geleidelijk te vergroten door een bepaald aantal puts en calls op middellange termijn te verkopen. De maximale onderliggende blootstelling moet vooraf worden bepaald. Voor een defensieve portefeuille moet de blootstelling dicht bij nul zijn wanneer de volatiliteit laag is en tot maximaal 100% gaan wanneer de impliciete volatiliteit 40% of meer bereikt. Deze eenvoudige benadering maakt het ook mogelijk om te profiteren van hoge volatiliteit.

In twee dagen tijd veerde de AEX terug 8% op. U kent de context: oorlog, stijgende prijzen, consensus over stagflatie onder professionals. We hebben ook geen sluitende verklaring voor deze sterke rebound. Nogmaals, we weten nooit iets echt zeker. Wij zijn ook geen mainstream journalisten. Op basis van de analyse van Elliott zouden we ons echter in golf 3 van marktstijgingen kunnen bevinden. Probabiliteit: 80%. Deze golf wordt vaak verklaard door fundamenten en is nooit de kortste. Lees: het kan lang duren. Natuurlijk is het psychologisch moeilijk om te kopen na een sterke stijging in de huidige omstandigheden.

Wanneer u een optieverkoper bent, bevindt u zich met een goede methode 90% van de tijd in een comfortzone. Het voelt best prettig aan en de resultaten zijn onafhankelijk van marktbewegingen. Een beetje zoals elke maand een cheque ontvangen. In 10% van de gevallen wordt het ingewikkeld. Markten breken uit de normale verdeling, zoals deze week (8% gestegen in twee dagen) of toen Poetin dreigde met een nucleaire oorlog (7% gedaald in één dag). Dan is het moeilijker. Maar het is ook het belangrijkste om de situatie te beheersen om elk risico op onherstelbaar verlies te voorkomen. Ik zou een gedachte willen citeren van Rumi, een Perzische dichter: “Ga moeilijke ervaringen niet uit de weg; het zijn uitstekende leraren.” Goed gezegd.

Vorige week trokken we een parallel tussen de ontwrichting van de nikkelmarkt en die van olie op 24 april 2020. Het idee was eenvoudig. 24 april 2020 (hallo Covid die ons allemaal zou doden) was de bodem van de markt. Sinds de ontwrichting van de nikkelmarkt twee weken geleden is de markt bijna 10% hersteld. De geschiedenis lijkt zich te herhalen(hallo Poetin, Biden en Xi Jinping en hun dreiging van een nucleaire oorlog). Nou, op 28 oktober 1962 waren wij nog niet geboren. Maar wikipedia vertelt het ons. Nieuwsgierig? Kijk zelf eens. Leerzaam!

Lees ook

Risicoaversie, rotatie en een comfortabele omgeving voor premie

Hoe vatten we de tweede maand van het jaar samen? De VIX bleef boven zijn langetermijngemiddelde, de Fear & Greed-index bleef in “fear”, cryptomunten en zilver daalden verder, de dollar verstevigde en de Amerikaanse rentes daalden.…Meer lezen

Angst verkoopt, strategie rendeert

Het was opnieuw geen gemakkelijke week voor strategen. Wat waren de kernpunten, en vooral: welke houding neem je aan? De kernpunten: Artikels in Amerikaanse media over een nakende aanval van de VS op Iran. Nochtans, voor zover…Meer lezen

De kracht van kleine inefficiënties

Deze week bleven twee thema’s de markten beheersen. Eerst en vooral de vraag of de gigantische investeringen in artificiële intelligentie ooit volledig zullen renderen. Daarnaast zien we ook verdere ontluchting van de bubbels in grondstoffen…Meer lezen