Volgens Factset zijn de koop-aanbevelingen voor Amerikaanse aandelen in 10 jaar nog nooit zo hoog geweest.

Een belangrijk argument is dat veel grote bedrijven indrukwekkende 'power pricing' hebben en daarom in deze inflatoire omgeving een omzetgroei met dubbele cijfers kunnen voorleggen. Hun conclusie: de indices zouden in een jaar tijd met meer dan 10% (16,8% voor de S&P) kunnen stijgen.

Op nauwelijks enkele ogenblikken wisten de aandelenmarkten het hele verlies van de dag uit nadat de Amerikaanse inflatiecijfers waren vrijgegeven. Nog steeds 8,5% op jaarbasis. Maar de minder volatiele componenten vertoonden een inflectie: amper 6,5%. Nogmaals, we proberen niet alles uit te leggen, maar we luisteren naar de muziek van de markt om een mening te vormen. Toevallig daalde de Amerikaanse 10-jaarsrente licht na de release (van 2,9% naar 2,8%), wat erop kan wijzen dat de piek van de inflatie achter ons ligt. Maar één zwaluw maakt de lente niet. Wordt daarom vervolgd

Je kent het riedeltje en de consensus: oorlog + inflatie = beurscrash. Wij zijn minder overtuigd. Volgens de analyse van Elliott zouden we in de fundamentele golf zijn beland. Deze golf is verrassend in duur en omvang. De oorzaken kunnen de volgende zijn:

- Bedrijfsresultaten beter dan voorspeld

- Een buigpunt in niet-vluchtige inflatie

- Een poging tot vrede in de oorlog

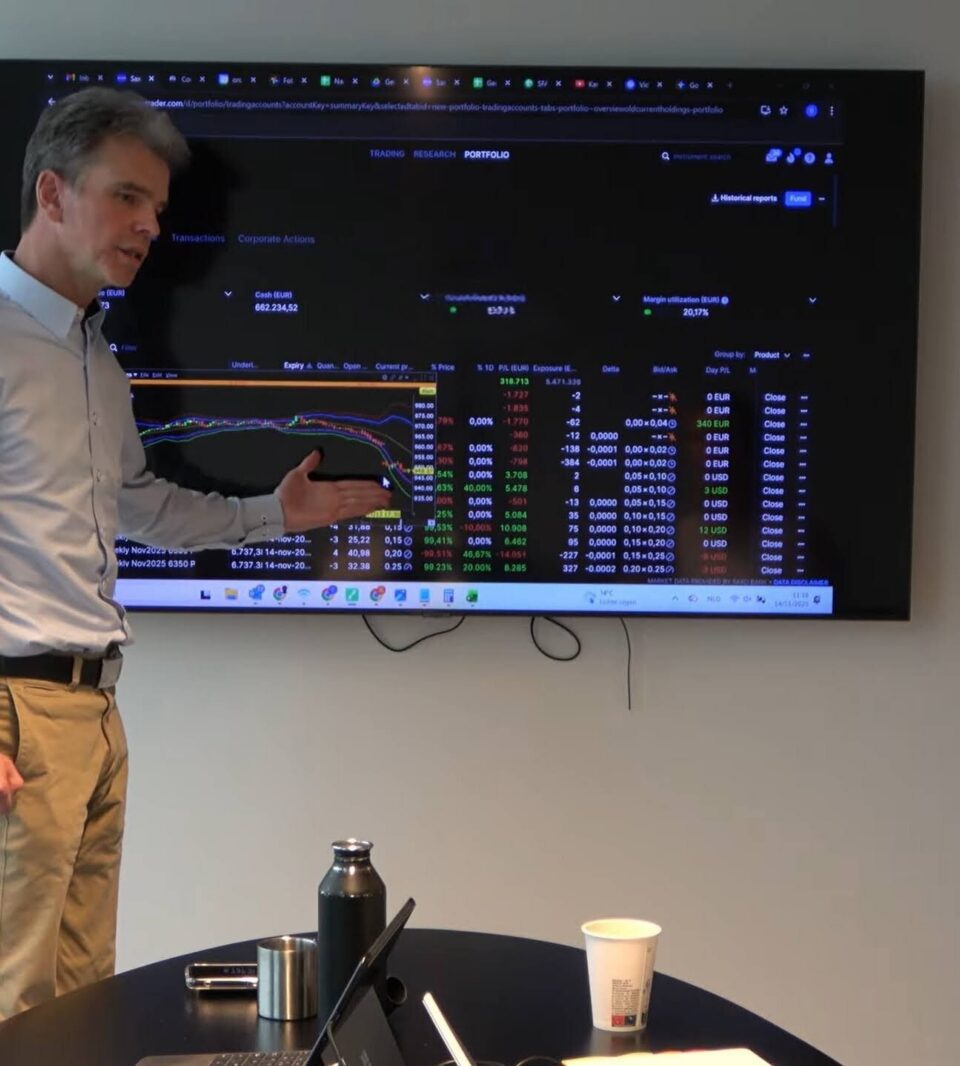

De laatste beursdag voor het paasweekend was een donderdag. Met de maandelijkse expiratie van opties en de toespraak van de ECB. De impliciete volatiliteit was dan ook hoog aan het begin van de dag. Kwantitatieve fondsen kunnen op expiratiedagen op regels gebaseerde orders geven en grote bewegingen veroorzaken. Het idee is daarom om vandaag shortposities in opties te hebben (omdat de impliciete volatiliteit hoog is) met een lage delta en gamma (omdat we grote bewegingen kunnen zien). We hebben honderden uren aan video waarin deze zeer winstgevende strategieën worden uitgelegd voor studenten.

Een belangrijke boodschap van kwantumfysicus Philippe Guillement is dat de wereld uit energie bestaat, niet uit materie. Weinig mensen, vooral wetenschappers, accepteren het. Anders zouden ze hun geliefde vergelijkingen niet meer kunnen gebruiken. Het is niet wij die het zeggen, het is Philippe. Op ons vakgebied, financiën, sluiten we ons aan bij de ideeën van Philippe. Vergelijkingen bieden geen wonderoplossing. Veel mainstream informatie vervuilt de geest en daarmee de besluitvorming. Als er grote veranderingen plaatsvinden (zoals nu), kan je beter wat afstand nemen en een wandeling in het bos maken om de juiste beslissing te nemen.

Lees ook

Bubbels barsten nooit alleen

U heeft het misschien gehoord: Bitcoin verloor de voorbije maand meer dan een derde van zijn “waarde” (sic). Bij OrcaTraders verkopen we enkel opties op aandelenindexen. Ja, dat klinkt wat ouderwets. Maar het werkt, net…Meer lezen

Tyfoon & trading

Bertrand zat deze week op Dondet, een klein eiland in het zuiden van Laos. Geen souvenirwinkels, geen 7-Eleven, amper elektriciteit, maar wél oprechte vriendelijkheid en een rust die je nergens anders vindt. Vrijdagnacht raasde een tyfoon…Meer lezen

Oktoberstress? De markt heeft er weinig last van

Oktober is gedaan, ‘t is Halloween. Voor wie de voorbije weken op een andere planeet zat, zetten we graag enkele momenten op een rij die beleggers behoorlijk angst aanjaagden. En belangrijker, wat leren we daaruit?10…Meer lezen