Centrale banken zitten gevangen tussen hamer (inflatie) en aambeeld (rente).

We kunnen ons eenvoudigweg geen nieuwe financiële crisis veroorloven en dus zullen onze lieve monetaire koorddansers de reële rente negatief laten terwijl ze mooie toespraken houden. Het geld zal daarom uit de zakken van houders van cash en obligaties komen en in de zakken van beleggers in reële activa. Een illustratie van de 80%-regel.

Het principe van inversie, uitgevonden door de Duitse wiskundige Carl Jacobi en gepopulariseerd door Charlie Munger, vereenvoudigt de oplossing van complexe problemen. Het kan worden toegepast op het dagelijks leven. Om gelukkig te zijn bijvoorbeeld, volstaat het om geen dingen te doen die ons ongelukkig maken. In Opties kan het ook worden toegepast: in plaats van marktbewegingen te voorspellen, is het gemakkelijker om zeer onwaarschijnlijke niveaus te bepalen om opties te verkopen.

"Het zal tijdelijk zijn", zeiden ze. Dat was vorig jaar de uitspraak van de centrale banken over inflatie. Tegenwoordig lijkt het ingewikkelder. Met een stijging van de prijs van voedselproducten van meer dan 6% en energie met 40%, zullen huishoudens in de problemen komen. Maar terug naar finance: de markt verwacht 7 renteverhogingen in de VS in 2022 om het jaar af te sluiten op 1,9%. Deze verwachtingen zitten al in de aandelenkoersen en de Fed zal er alles aan doen om een inversie van de rentecurve te voorkomen. De kunst van de retoriek van de centrale bankDit realistische scenario is bullish voor aandelen.

Historisch gezien (in de afgelopen 50 jaar) waren 4 opeenvolgende dagen van sterke groei een bullish signaal voor aandelen over een periode van een jaar. Op kortere termijn suggereert de analyse van Elliott-waves dat we ons in golf 5 zouden bevinden, die van de volgers die de trein hebben gemist. Winsten blijven vaak papieren winsten en worden verliezen voor de aandelenbelegger. Anderzijds is het een zeer prettige context voor optieverkopers. We hebben een optimale "wave 5"-strategie ontwikkeld.

"Ik verlies nooit. Of ik win of ik leer". Wat hebben we geleerd tijdens deze daling van meer dan 20% gevolgd door een rebound van meer dan 10% in een paar dagen:

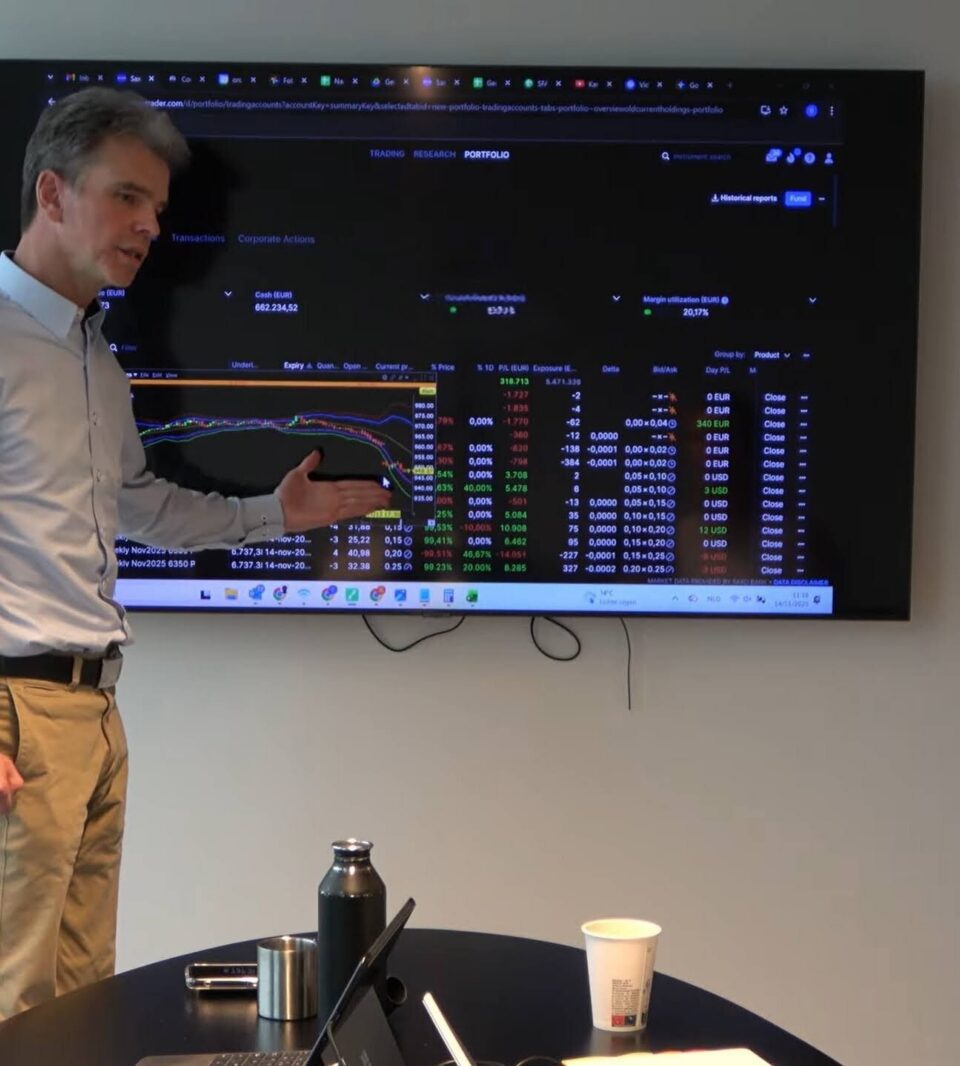

- Wanneer de volatiliteit explodeert, moet u uw short volatiliteitsposities kunnen behouden, omdat het een proces is van terugkeer naar het gemiddelde

- De delta is de beste indicator voor risicobeheersing

- De delta-aanpassing moet gebeuren met een vooraf bepaald aantal opties met een laag gamma, zowel aan de onderkant als aan de bovenkant

Bedankt Grieken!

Lees ook

Bubbels barsten nooit alleen

U heeft het misschien gehoord: Bitcoin verloor de voorbije maand meer dan een derde van zijn “waarde” (sic). Bij OrcaTraders verkopen we enkel opties op aandelenindexen. Ja, dat klinkt wat ouderwets. Maar het werkt, net…Meer lezen

Tyfoon & trading

Bertrand zat deze week op Dondet, een klein eiland in het zuiden van Laos. Geen souvenirwinkels, geen 7-Eleven, amper elektriciteit, maar wél oprechte vriendelijkheid en een rust die je nergens anders vindt. Vrijdagnacht raasde een tyfoon…Meer lezen

Oktoberstress? De markt heeft er weinig last van

Oktober is gedaan, ‘t is Halloween. Voor wie de voorbije weken op een andere planeet zat, zetten we graag enkele momenten op een rij die beleggers behoorlijk angst aanjaagden. En belangrijker, wat leren we daaruit?10…Meer lezen